Valuation: guia completo para calcular o valor da sua empresa

O termo ‘valuation’ é muito utilizado no mundo do venture capital, mas antes de trazer conceitos mais complexos vamos ao primeiro ponto: o que é valuation?

O termo ‘valuation’ é muito utilizado no mundo do venture capital, mas antes de trazer conceitos mais complexos vamos ao primeiro ponto: o que é valuation?

Alguns usam o termo como sinônimo para o processo de cálculo do valor de uma empresa, enquanto outros o usam para falar do valor em si. Aqui usaremos sempre o termo como sinônimo para o valor. Mas calma. Não tire conclusões precipitadas quando ler qualquer informação sobre algum valuation, existem muitas nuances aqui.

Vamos começar com o básico.

Valuation pré e pós-investimento

Partindo da premissa de que a maioria dos aportes de fundos de venture capital ocorre por meio do lançamento de novas ações, temos uma situação em que o dinheiro do investidor se soma ao valor da empresa pré-investimento, ou pre-money. O valor final da soma do investimento mais o pre-money é o post-money.

Isso tudo parece trivial demais, mas a maioria das pessoas que começa a ouvir falar sobre valuation não se dá conta dessa matemática simples. Por exemplo, se o valor da empresa antes do investimento, o valuation pre-money, é de R$ 4 milhões e o aporte do investimento é de R$ 1 milhão, você deve somar os valores para chegar ao valuation post-money.

Valuation post-money = R$ 4 milhões + R$ 1 milhão = R$ 5 milhões

A participação do investidor será sempre uma parcela da soma final das partes, nunca do valor da empresa antes do investimento.

Participação do investidor = 1 parte de 5 = 1/5 = 20%

Sendo assim, como via de regra, em situações com apenas emissão de novas ações, ou seja, cash-in, na qual o dinheiro é somado ao patrimônio da empresa, o empreendedor deve apresentar uma projeção financeira que mostre a necessidade de capital do plano de investimento. Dito isso, vamos ao que interessa.

Como calcular o valuation da empresa?

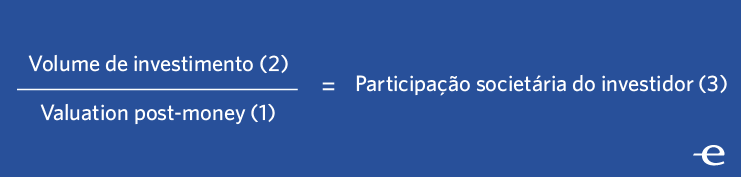

Um dos principais equívocos quando se fala em valuation de empresas nascentes e emergentes, as startups, é a ordem em que as etapas acontecem no processo de cálculo. A maioria das pessoas acredita que é assim:

1. Calcular o valuation da empresa;

2. Estimar o volume do investimento necessário;

3. Calcular a participação societária do investidor a partir dos resultados acima.

Por exemplo, se um investidor está aportando R$ 1 milhão e o valuation post-money da empresa é de R$ 3 milhões, significa que a participação acionária deve ser de 33%. Não existe nada mais longe da realidade que isso.

Na prática as coisas funcionam de uma maneira totalmente diferente. Ficando mais ou menos assim:

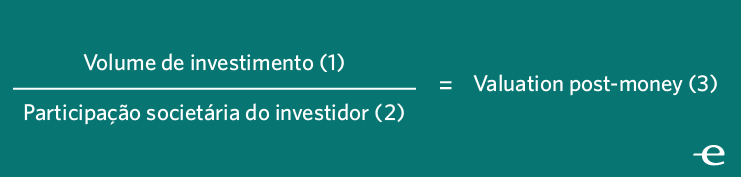

1. Definir o volume de investimento que faz sentido (VARIÁVEL 1);

2. Negociar a participação societária (VARIÁVEL 2);

3. Calcular o valuation da empresa a partir dos resultados acima.

Por exemplo, se um investidor está aportando R$ 1 milhão por 25% da empresa, significa que o valuation post-money é de R$ 4,0 milhões. Vejam, o cálculo do valuation é a última coisa que fazemos na prática. Quando uma empresa está nas suas primeiras fases de crescimento, o valuation não representa o seu valor de mercado, e muito menos é derivado do seu histórico financeiro e contábil. Por isso não faz sentido ser calculado utilizando essas premissas.

Se, depois de ler isso, você estiver se perguntando o que o valuation de uma startup realmente representa, pense assim: o valuation de uma startup representa o preço que algum investidor está disposto a pagar para participar de um retorno futuro e incerto. Portanto, quanto menos distante e menos incerto for esse retorno, maior é o valuation. Simples assim.

– Dizer que o retorno está menos distante significa dizer que a empresa já está mais madura, que já tem faturamento e que, mesmo que ela não seja um super sucesso, já consegue se manter e crescer com as próprias pernas.

– Dizer que o retorno é menos incerto significa dizer que o caminho do crescimento está mais claro, que a empresa possui as competências-chave dentro de casa e que o cliente gosta tanto da solução que já recomenda para outras pessoas ou empresas.

Tudo isso tem impacto direto no volume de investimento a ser captado e na participação societária negociada com o investidor. Quanto mais madura a empresa, mais confortáveis os investidores estarão de alocar maiores quantias de dinheiro no seu plano de execução e maior o poder de barganha dos empreendedores de negociar uma participação societária mais baixa.

Mas o mercado de investimentos em startups, mesmo no Brasil, depois de muitos aprendizados, organizou-se e acaba funcionando num ritmo e padrão pré-determinados. Dito isso, agora vamos para uma segunda etapa da discussão: as duas variáveis que mais importam.

Volume de investimento

Como muitos de vocês já sabem, os estágios de investimento em startups são bem definidos. Eles começam com os investidores-anjos, aceleradoras, depois seguem para investimento semente (seed) e começam as rodadas chamadas de séries, A, B, C, etc. Por enquanto, vamos adotar a definição de que investimento-anjo financia o protótipo, semente financia a entrada no mercado, série A, a primeira onda de expansão e, série B, a segunda.

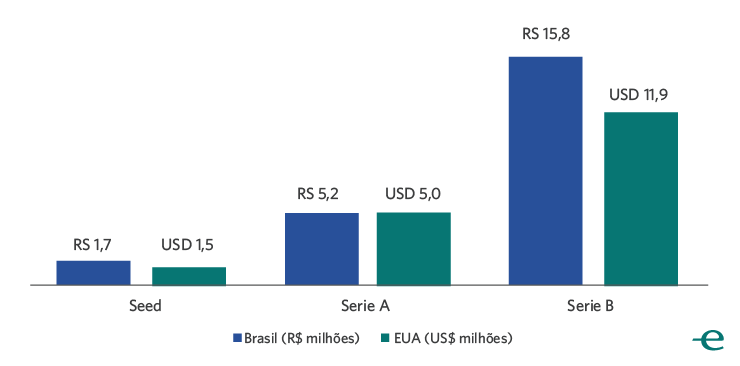

Para esclarecer o meu ponto, trago dois conjuntos de informações: os investimentos médios, por estágio, feitos no Brasil e nos EUA.

Os dados de investimentos brasileiros são difíceis de encontrar. Portanto, selecionei uma amostra do Deal Book, uma espécie de repositório das informações sobre os investimentos que acontecem no Brasil organizado pelos empreendedores Diego Gomes e pelo Luciano Tavares. Tive que escolher uma amostra de apenas 51 investimentos que tinham todos os dados de que eu precisava.

Os dados americanos foram bem mais fáceis. Tirei as médias de um relatório trimestral do PitchBook. Uma das melhores fontes de informação sobre venture capital dos EUA. O resultado está a seguir.

Parecido, não?

Parecido, não?

Apesar de ainda termos as diferenças cambiais, os valores convergem mesmo em suas respectivas moedas, ou seja, sem a conversão. Não temos um mercado maduro suficiente para chegarmos a conclusões definitivas. Existem pouquíssimos casos, estamos comparando uma amostra de 50 operações com um volume de 5 mil empresas investidas por ano nos EUA nesses estágios. Ainda estamos experimentando e desenvolvendo nosso próprio jeito de fazer venture capital.

De qualquer forma, a conclusão desse gráfico é que investidores de startups no Brasil estão dispostos a pagar em média R$ 1,7 milhão para se tornarem sócios de uma empresa antes do lançamento do produto no mercado e R$ 5,2 milhões para entrar na sociedade de uma startup que esteja indo para sua primeira onda expansão.

Observem, esses são os valores correspondentes para entrar no jogo. Todos sabem que há muito trabalho pela frente e que esse recurso deve levar a empresa, no mínimo, até o ponto de equilíbrio, momento em que ela vai atrás da próxima rodada. Agora, entraremos em outro ponto que gera muitas dúvidas.

Participação societária do investidor

Em relação à participação societária não é diferente. As boas práticas convergem, e os investidores, que alocam os valores médios que vimos anteriormente, estão dispostos a reter uma determinada parcela da sociedade. Nesse quesito faltam referências brasileiras para fazer a comparação, pois geralmente não se divulga essa informação por aqui. Entretanto, as duas realidades são análogas, e a experiência nos comprova exatamente isso.

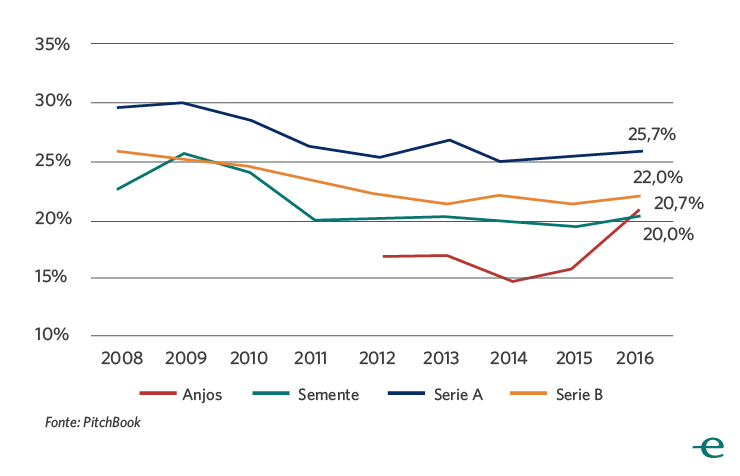

Assim, trago um gráfico que mostra a evolução da participação média retida por investidores em cada uma das etapas de investimento nos EUA.

A conclusão é que a grande maioria dos investimentos em empresas nos estágios semente, série A e série B é feita em troca de 20% a 30% das ações das startups. Não importa o tamanho do investimento, não importa o setor ou tecnologia, essa é a regra do jogo. É possível perceber ainda que essa faixa tem sido reduzida a um intervalo ainda menor, de 20% a 25%.

A conclusão é que a grande maioria dos investimentos em empresas nos estágios semente, série A e série B é feita em troca de 20% a 30% das ações das startups. Não importa o tamanho do investimento, não importa o setor ou tecnologia, essa é a regra do jogo. É possível perceber ainda que essa faixa tem sido reduzida a um intervalo ainda menor, de 20% a 25%.

Infelizmente, não temos informações sobre o mercado brasileiro, mas todos os investimentos que já fizemos e os que eu conheci em detalhe, levam-me a acreditar que por aqui seguimos o mesmo padrão. Pelo menos quando estamos falando de investidores profissionais, que sabem o que estão fazendo.

Qual seria a explicação? Qual o papel do empreendedor?

Certo dia, deparei-me, durante minha pesquisa de mestrado, com um artigo científico chamado Optimal Allocation of Decision Rights for Value-adding in Venture Capital, ou em tradução livre: alocação ótima de direitos de decisão para agregação de valor em venture capital. O autor, Derek Eldridge, da Universidade de Manchester, chega à seguinte conclusão: “Os direitos de controle devem, idealmente, ficar com a parte que tem a maior capacidade para influenciar os retornos, que na presente linha de argumentação implica ser o empreendedor da startup o controlador natural da empresa.”

Em outras palavras: no começo de uma empresa, o controle da participação acionária deve ficar com a pessoa, ou grupo de pessoas, da qual mais depende o sucesso do negócio: os empreendedores. Por que isso funciona dessa forma? É simples. A probabilidade de sucesso está diretamente ligada ao comprometimento, que é diretamente proporcional à motivação, que por sua vez é função do prêmio de longo prazo, seja ele uma distribuição de lucro ou a própria venda da empresa.

Afinal, qual é o tesão que um empreendedor tem de sair cama todos os dias se ele é dono de apenas uma ínfima parte do negócio? Não me refiro exclusivamente aos fundadores, mas aos profissionais que tocarão a empresa em tempo integral. Muitas vezes me refiro a esse grupo como sendo os sócios-executivos. Desconsideramos os fundadores que ajudam a empresa em regime parcial e aquele parente ou amigo que tem uma parte do negócio porque ajudou com uma grana lá no início.

Considerando que uma startup recebe diversas rodadas de investimento em momentos diferentes, para objetivos específicos, as próximas perguntas são:

1. Até qual rodada de investimento o empreendedor deve manter o controle?

2. Qual a parcela do negócio que fica com o empreendedor após algumas rodadas de investimento para cada faixa de diluição?

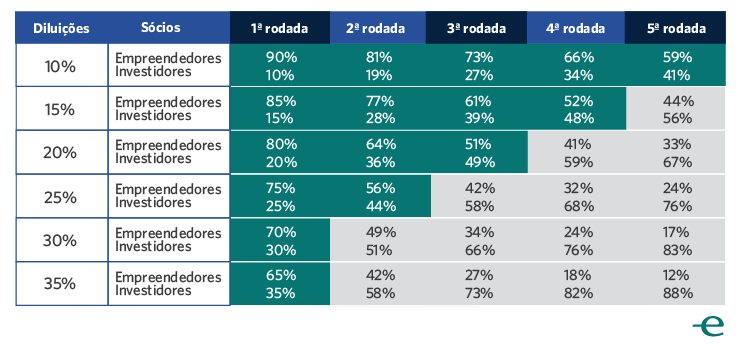

Antes de responder a essas perguntas, montei uma tabela que mostra a evolução das participações dos empreendedores e de investidores, rodada a rodada, para cada faixa de diluição desses empreendedores.

Exemplo: depois de cinco rodadas de investimento, cedendo 10% a cada rodada para investidor, os empreendedores ainda ficariam com 59% da empresa. Por outro lado, se as diluições forem na cada dos 35%, após cinco rodadas de investimento, os empreendedores teriam apenas 12% da empresa. Uma diferença considerável.

Exemplo: depois de cinco rodadas de investimento, cedendo 10% a cada rodada para investidor, os empreendedores ainda ficariam com 59% da empresa. Por outro lado, se as diluições forem na cada dos 35%, após cinco rodadas de investimento, os empreendedores teriam apenas 12% da empresa. Uma diferença considerável.

Os espaços em verde são as situações nas quais os empreendedores permaneceriam com mais de 50% das ações da empresa. Se fizermos um paralelo com as rodadas clássicas da indústria do venture capital – anjo, semente, série A, série B e série C – e os seus principais objetivos – protótipo, entrada no mercado, 1ª onda de expansão, 2ª onda de expansão e 3ª onda de expansão – começamos a ter uma ideia de quando os empreendedores poderiam perder o controle societário.

Sendo assim, a minha resposta para a primeira pergunta é que o momento ideal para os empreendedores deixarem de possuir 50% das ações seria após a 3ª rodada de investimento. Nessa fase, os empreendedores já desenvolveram o protótipo, que já foi validado no mercado e já passou por uma primeira onda de expansão. Essa é a hora ideal para começar a contratar profissionais mais experientes que se responsabilizarão por boa parte do crescimento da empresa. Nesse caso, as possibilidades para faixas de diluições se reduzem para no máximo 20%, conforme a tabela.

O outro ponto de vista: cuidados ao negociar com os investidores

A questão é que, na maioria dos casos, as participações dos investidores ainda ficam em intervalos maiores que 20%. Isso acaba não acontecendo por dois motivos. O primeiro é uma questão de relevância na sociedade. Se o investidor ficar com uma parcela muito pequena da empresa, não se sentirá motivado ou não terá o poder para influenciar nas decisões. Entretanto, o jogo do venture capital é um jogo de agregação de valor, e uma participação muito pequena prejudicaria a dinâmica de incentivos do ponto de vista do investidor.

A segunda razão é retorno: se o investidor não consegue multiplicar o seu investimento, porque pagou um preço muito alto para se tornar sócio, a entrada na sociedade não faz sentido. Para finalizar essa parte da discussão, o que acaba acontecendo na prática é que os investidores-anjo ficam, em média, com uma participação menor que 20%, o que viabiliza aos fundos de investimento, com aportes muito maiores, avançarem até 25%, em média, nas participações.

Por outro lado, cada vez mais empresas estão chegando com mais maturidade em menos rodadas de investimento, antecipando rodadas maiores ou juntando rodadas. Isso permite com que alguns fundos de investimento cheguem a adquirir até 30%, ou mais, das ações das empresas.

Apesar desse cenário ser algo cada vez mais comum, aceitado e desejado, ainda observamos casos, especialmente no Brasil, de investidores que adquirem participações em extremos bem distantes dessa média. No caso de participações muito menores, empreendedores muito otimistas conseguem captar rodadas expressivas a valuations muito altos, nas quais o investidor fica com uma participação menor do que 10%.

O problema desses casos é que eles podem inviabilizar rodadas posteriores. Como esse é um jogo de risco e retorno, quanto maior o valuation em relação ao risco, menos investidores acreditarão ser possível multiplicar seu investimento por um valor mínimo aceitável.

No caso de participações muito maiores, investidores muito agressivos espremem os empreendedores logo nas primeiras fases de desenvolvimento da empresa, adquirindo mais de 50% das ações logo de largada. Os empreendedores, por sua vez, ficam menos motivados, o que também inviabiliza rodadas subsequentes.

Fazendo as contas

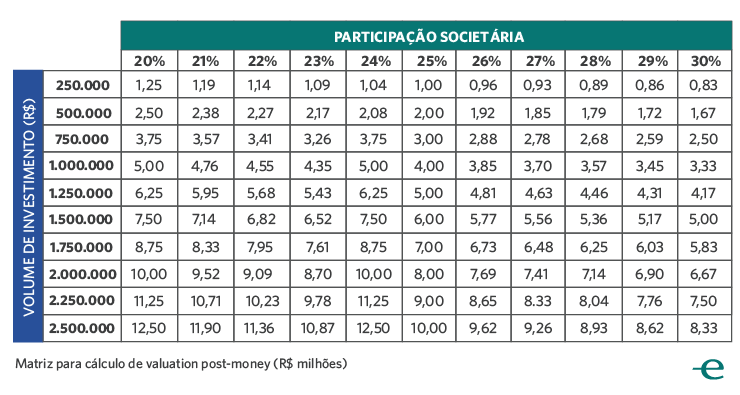

Para ajudá-los a entender e calcular o valuation baseado nas duas variáveis determinantes, preparei uma matriz na qual as colunas representam as diferentes participações do investidor e as linhas representam os montantes de investimento possíveis.

Por exemplo, se um investidor está aportando R$ 1.500.000 por 26% da empresa, significa que o valuation é de R$ 5,77 milhões.

De forma geral, minha dica é: não deixe esse número subir a sua cabeça. Você não ficou milionário só porque alguém investiu alguns milhares de reais na sua empresa por 20% de participação. Isso só significa que a sua responsabilidade aumentou, e muito. Agora você não só está arriscando o seu dinheiro, mas também o de outras pessoas.

O que você deve manter em mente

Por mais que existam cálculos e tabelas, é importante lembrar que, na prática, o que determina essa participação do investidor é a negociação entre as partes. A seguir, listo os cinco fatores principais que influenciam muito essa etapa do processo:

1. Valor agregado

O quanto o investidor pode ajudar a empresa a crescer deve ser levado em consideração na decisão. O negócio pode tomar outra proporção dependendo do parceiro que está junto com os empreendedores. Nesses casos, vale a pena ceder mais ações para investidores que agregam mais.

2. Composição do time

A complementaridade do time de empreendedores influencia muito na análise do investidor. Times incompletos têm que abrir espaço para planos de opção de compra de ações para profissionais-chave e isso significa uma diluição posterior da participação do investidor que deve ser levada em consideração.

3. Poder de barganha

Essa é uma arma usada pelos dois lados na negociação. A experiência, as competências e a rede de contatos são fatores que aumentam o poder de barganha do investidor. Do outro lado, a qualidade do time, o tamanho da oportunidade e os diferenciais da empresa pesam para o lado dos empreendedores na negociação de participação societária.

4. Apetite

A lei da oferta e da demanda também aparece nesse momento. Quanto maior a demanda, maior tende a ser o preço. Se a empresa estiver com necessidade de caixa de curto prazo e o investidor estiver no final do período de investimento, ambos precisando muito fechar o acordo, esses fatores podem contar contra na negociação.

5. Espaço da estrutura societária

Por fim, a quantidade de sócios, a participação societária de cada um e a contribuição para o desenvolvimento da empresa, contam muito na hora do investidor analisar a oportunidade. Muitos sócios executivos com pequenas participações ou muitas ações concentradas nas mãos de poucos também prejudicam os mecanismos de incentivos esperados por investidores profissionais.